Thời kỳ hoàng kim của MicroStrategy với chiến lược Bitcoin có thể kéo dài bao lâu?

MicroStrategy đã đạt được thành công vang dội từ khoản đầu tư hàng tỷ đô vào Bitcoin. Tuy nhiên, thời kỳ hoàng kim này sẽ không kéo dài: khi nguồn tài trợ giá rẻ cạn kiệt, giá cổ phiếu của MicroStrategy sẽ suy giảm. Các công ty bắt chước chiến lược này có thể đối mặt với số phận tương tự, còn những người đam mê Bitcoin nên tìm kiếm cơ hội đầu tư khác.

Kể từ năm 2020, các nhà đầu tư lạc quan vô tình đã góp phần tài trợ cho MicroStrategy trong chiến lược tích lũy Bitcoin của công ty. Bằng cách phát hành cổ phiếu có giá trị cao và vay vốn với lãi suất gần như bằng không, MicroStrategy đã mang lại cho cổ đông một khoản “lợi suất Bitcoin” hấp dẫn. Những động thái này đã kích hoạt một chu kỳ thuận lợi, giúp cổ phiếu của MicroStrategy (MSTR) liên tục tăng trưởng. Nhiều công ty khác, từ các doanh nghiệp dược phẩm đến các đối thủ của YouTube, cũng đang áp dụng các chiến lược tài chính tương tự để tận dụng xu hướng này.

Mặc dù Bitcoin được xem là một công cụ phòng ngừa lạm phát hiệu quả trong các quỹ công ty, nhưng điều này không đủ để biện minh cho mức giá cổ phiếu của MicroStrategy quá cao. Chu kỳ tăng trưởng mạnh mẽ của cổ phiếu công ty sẽ không duy trì lâu dài và có khả năng đảo chiều. Vào năm 2025, các nhà đầu tư nên cân nhắc lựa chọn đầu tư trực tiếp vào Bitcoin thay vì tiếp tục đầu tư gián tiếp qua các công cụ như MSTR, để tận dụng tiềm năng tăng trưởng của Bitcoin một cách hiệu quả hơn.

Tầm nhìn của Saylor

Ban đầu là một công ty phần mềm, MicroStrategy đã chuyển mình thành một quỹ phòng hộ Bitcoin thực sự vào năm 2020, khi nhà sáng lập Michael Saylor quyết định sử dụng ngân sách công ty để mua Bitcoin. Kể từ đó, MicroStrategy đã đầu tư gần 23,5 tỷ USD để sở hữu hơn 400.000 Bitcoin, chiếm khoảng 2% tổng nguồn cung Bitcoin trên thị trường.

Canh bạc của Saylor đã thu lại kết quả ấn tượng. Tính đến ngày 7 tháng 12, kho dự trữ Bitcoin của MicroStrategy đã đạt giá trị hơn 42 tỷ USD, với lợi nhuận chưa thực hiện lên tới khoảng 16,5 tỷ USD, tương đương hơn 70% so với số vốn đầu tư ban đầu.

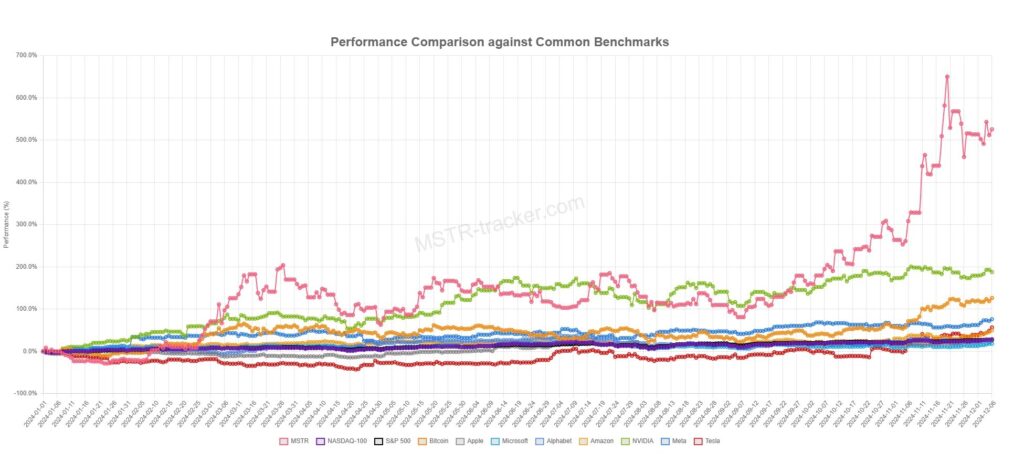

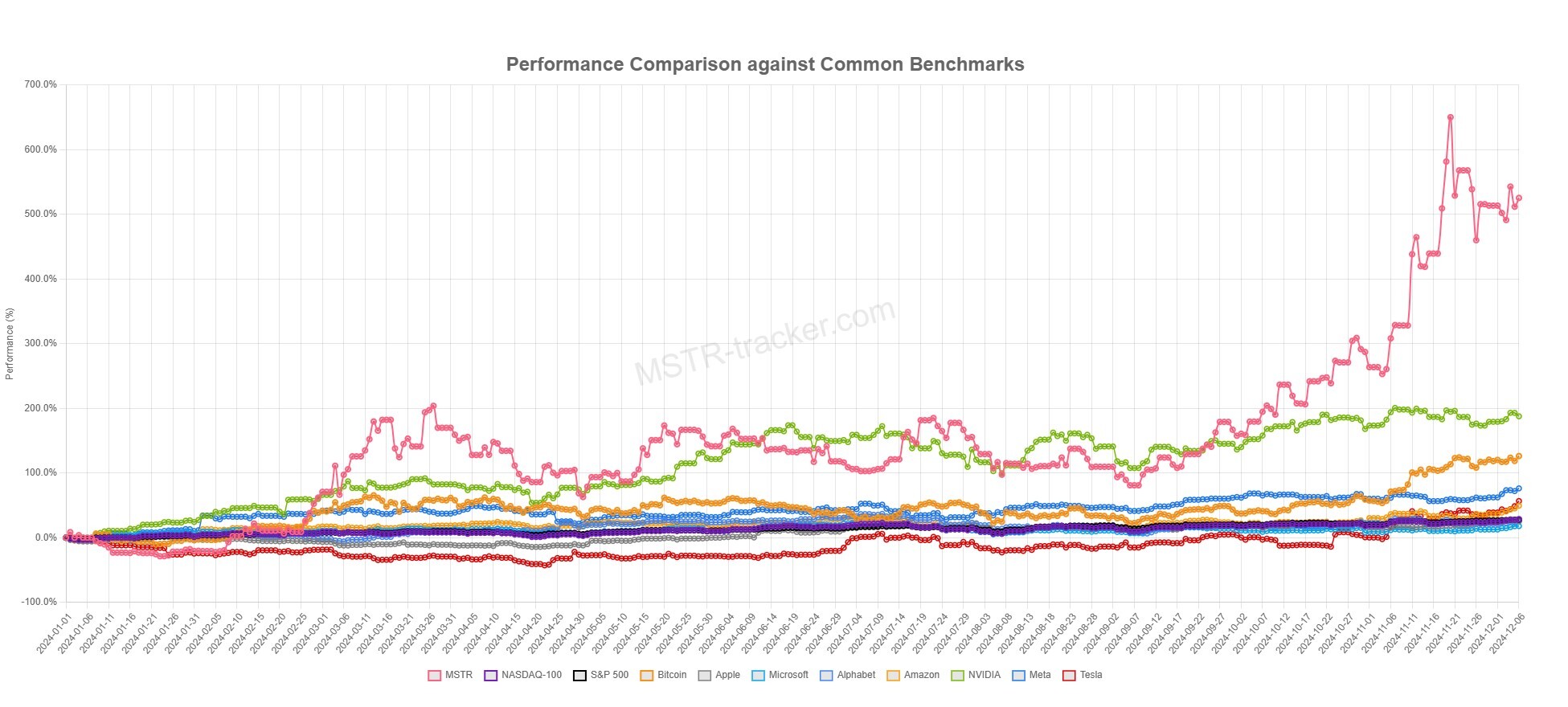

Cổ phiếu của MicroStrategy thậm chí còn ghi nhận hiệu suất ấn tượng hơn khi MSTR nhảy vọt khoảng 2.500% kể từ năm 2020, vượt qua hầu hết các công ty đại chúng lớn khác, chỉ đứng sau Nvidia. Năm nay là năm mạnh nhất trong lịch sử công ty. Tính đến ngày 7 tháng 12, MSTR đã tăng gần 600% từ đầu năm, bỏ xa mức tăng 125% của Bitcoin.

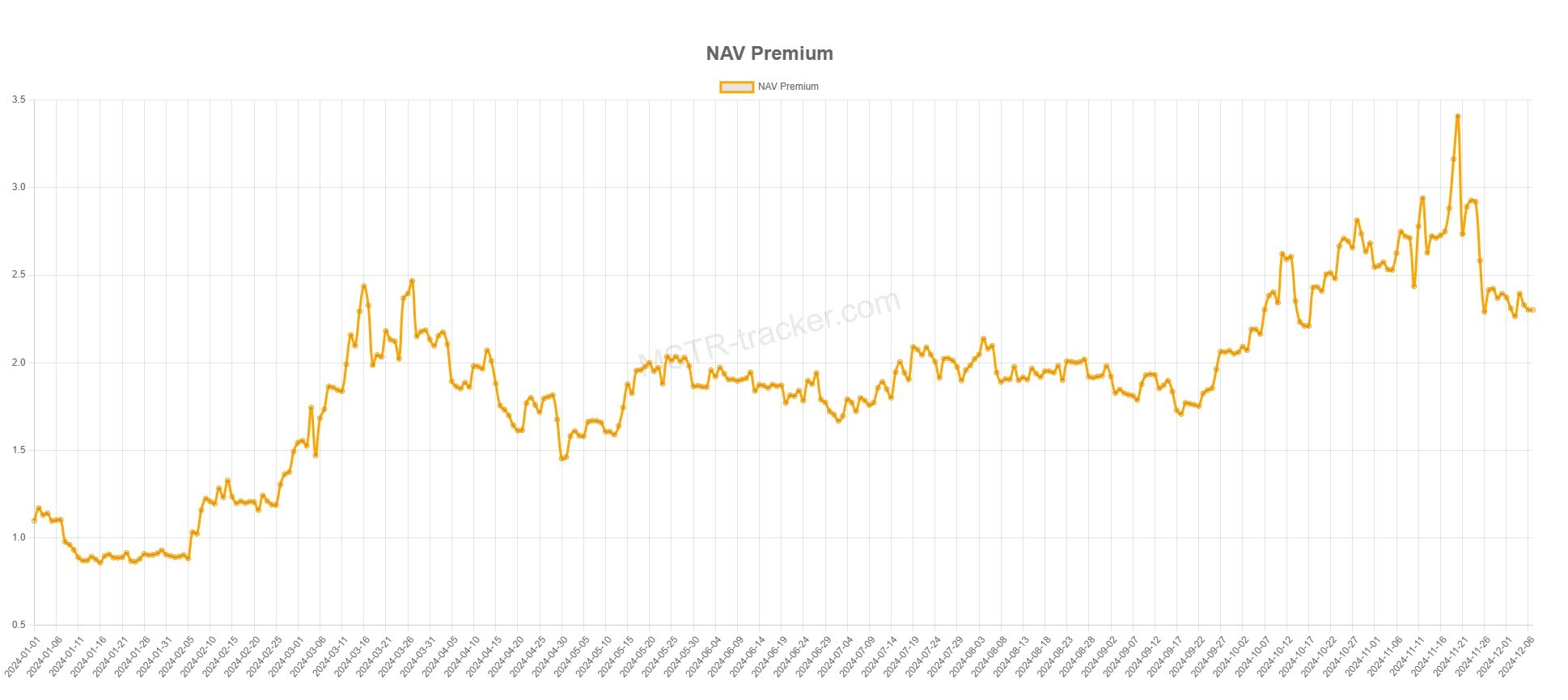

Hiện tại, cổ phiếu MSTR đang được giao dịch ở mức 400 USD, với vốn hóa thị trường vượt quá 90 tỷ USD. Điều này có nghĩa là MSTR đang được định giá cao hơn gấp đôi so với giá trị kho dự trữ Bitcoin mà công ty sở hữu.

Trong khi mảng kinh doanh phần mềm truyền thống của MicroStrategy vốn đã ghi nhận khoản lỗ 18,5 triệu USD trong quý 3, nhà phân tích cổ phiếu Mark Palmer của Benchmark nhấn mạnh trong một báo cáo nghiên cứu vào tháng 11 rằng giá trị cổ đông mà MSTR tạo ra chủ yếu đến từ các hoạt động ngân quỹ, đặc biệt là việc công ty liên tục huy động vốn từ thị trường để gia tăng lượng Bitcoin trong kho dự trữ của mình.

MicroStrategy đang tăng tốc

Các nhà đầu tư không ngừng đổ vốn vào cổ phiếu MicroStrategy. Kể từ tháng 8, các quỹ ETF liên kết với cổ phiếu MSTR đã huy động được hơn 4,5 tỷ USD tài sản đang quản lý (AUM). Vào ngày 29 tháng 11, Solv, một giao thức tài chính phi tập trung (DeFi), đã công bố kế hoạch ra mắt phiên bản “MicroStrategy on-chain.

Trong khi đó, một số công ty khác cũng đang bắt chước chiến lược của MicroStrategy, bao gồm hãng dược Hoth Therapeutics, nhà phát triển trí tuệ nhân tạo Genius Group và nền tảng thay thế YouTube Rumble. Ngay cả gã khổng lồ phần mềm Microsoft cũng đã bày tỏ sự quan tâm, trong khi Tesla của Elon Musk hiện nắm giữ gần 1 tỷ đô la Bitcoin.

MicroStrategy đang tăng tốc với một chiến lược mới. Vào tháng 8 vừa qua, công ty đã giới thiệu chỉ số hiệu suất “lợi suất Bitcoin”, đo lường tỷ lệ giữa số lượng Bitcoin nắm giữ và số cổ phiếu đang lưu hành. Chỉ số BTC-per-share hiện là một yếu tố chủ chốt trong việc đánh giá hiệu suất hoạt động của công ty

Vào tháng 10, MicroStrategy đã công bố kế hoạch huy động 21 tỷ USD vốn cổ phần và 21 tỷ USD nợ nhằm tài trợ cho chiến dịch mua Bitcoin trị giá hàng tỷ USD trong ba năm, được gọi là Kế hoạch “21/21”. Mục tiêu của chiến lược này rất rõ ràng: nâng lợi suất Bitcoin của MSTR từ 4%-6% lên 6%-10% mỗi năm trong ba năm tới, theo nhận định của nhà phân tích Mark Palmer.

Đối với Saylor, việc chi 42 tỷ USD để mua thêm Bitcoin là một quyết định hợp lý. Ông tin rằng Bitcoin sẽ đạt mức giá 13 triệu USD vào năm 2045, với mức 3 triệu USD là “kịch bản tệ nhất”. Tuy nhiên, theo nhà phân tích Mark Palmer, nhiều người đã lên tiếng phản đối cách tiếp cận của MicroStrategy, cho rằng chiến lược này có phần mạo hiểm và thiếu tính thực tế.

Khi được hỏi tại sao một nhà đầu tư nên mua cổ phiếu của MicroStrategy thay vì trực tiếp sở hữu Bitcoin, ban lãnh đạo công ty đã phản bác các chỉ trích bằng cách nhấn mạnh vào hiệu suất vượt trội của MSTR từ năm 2020 đến nay. Tuy nhiên, những con số ấn tượng này có thể thay đổi bất cứ lúc nào, tùy thuộc vào biến động của thị trường và chiến lược tài chính của công ty.

Chuẩn bị cho sự sụp đổ

Vào tháng 11, MicroStrategy đã thành công huy động 3 tỷ đô la từ trái phiếu chuyển đổi để tài trợ cho việc mua thêm Bitcoin, đánh dấu một bước tiến quan trọng trong Kế hoạch 21/21 của công ty. Các điều khoản của thỏa thuận đã trở nên rõ ràng và hợp lý hơn, đặc biệt với mức APR 0%, cho phép MicroStrategy vay vốn mà không phải trả lãi. Các nhà đầu tư có quyền chuyển đổi trái phiếu thành cổ phiếu MSTR, nhưng chỉ với mức giá cố định là 672,4 đô la cho mỗi cổ phiếu, cao hơn khoảng 70% so với giá giao dịch của MSTR vào ngày 7 tháng 12.

Một điểm đáng chú ý là nếu MicroStrategy (MSTR) không đạt được mức giá kỳ vọng vào ngày 1 tháng 6 năm 2028, những người nắm giữ trái phiếu có thể yêu cầu hoàn trả bằng tiền mặt. Các trái phiếu khác của công ty cũng có các điều khoản tương tự, dẫn đến khoản nợ ít nhất 2 tỷ USD, điều này có thể gây ra một cuộc khủng hoảng thanh khoản nghiêm trọng và ảnh hưởng lớn đến tình hình tài chính của công ty.

Nếu các nhà đầu tư trái phiếu yêu cầu chuộc lại, MicroStrategy có thể đối mặt với việc tái cấp vốn, có thể với các điều khoản ít thuận lợi hơn, hoặc phải bán bớt Bitcoin của mình – một động thái sẽ gây chấn động mạnh mẽ đến thị trường tiền điện tử. Với vị thế là công ty nắm giữ lượng Bitcoin lớn nhất thế giới, việc này có thể khiến giá trị của kho bạc BTC của MicroStrategy giảm sút nhanh chóng, làm tiêu tan mức phí bảo hiểm mà công ty đang hưởng từ kho bạc Bitcoin. Hệ quả là, chiến lược “lợi suất Bitcoin” của MicroStrategy có thể sụp đổ chỉ trong một đêm.

Cổ phiếu của MicroStrategy đã giảm gần 25% so với mức cao nhất đạt được vào ngày 21 tháng 11 là khoảng 543 đô la. Nếu mức phí bảo hiểm mà công ty đang hưởng từ kho bạc Bitcoin biến mất hoàn toàn, giá cổ phiếu của MSTR có thể giảm xuống dưới 170 đô la mỗi cổ phiếu. Giả sử giá Bitcoin giữ nguyên, sự sụt giảm của thị trường có thể sẽ đẩy giá cổ phiếu xuống mức thấp hơn nữa.

Đối với đa số nhà đầu tư, việc tham gia vào thị trường Bitcoin giao ngay – bao gồm các quỹ ETF như iShares Bitcoin Trust của BlackRock – có thể mang lại sự biến động quá mức so với mức độ rủi ro mà họ sẵn sàng chấp nhận. Những nhà đầu tư thận trọng nên xem xét kỹ lưỡng và cân nhắc tránh xa những sản phẩm này để bảo vệ tài sản của mình khỏi sự biến động mạnh mẽ của thị trường.